Det finns flera olika typer av bolag. Du har de cykliska som guppar upp och ned i konjunktion med ekonomins svallvågor och du har de bolag som tickar på med hygglig lönsamhet likt en tvåtaktsmotor en sensommardag. Sedan har du företag som verkar trotsa naturlagar och växer så det knakar, under hög lönsamhet. De tar marknadsandelar, de effektiviserar sina processer en aning år för år och de stärker sina marginaler över tid. Ett sådant bolag är Ferronordic. Ferronordic är en återförsäljare av främst Volvos anläggningsmaskiner i Ryssland, Kazakhstan och har sedan årsskiftet också gått in på den tyska marknaden.

En stabil pjäs i en volatil marknad

Att sälja tunga anläggningsmaskiner är väldigt cykliskt. När ekonomin går ned i källaren kommer dasspapper och Billys panpizza fortfarande att säljas på Ica, men det är enklare att skjuta upp inköpet av en stor hjullastare. Därför är service och reservdelar av yttersta vikt för att kunna fortsätta ha mat på bordet i händelse av snålblåst och konjunkturella motvindar. Ett lackmustest av bolagets förmåga att hålla sig flytande kan vi se om vi spolar tillbaka bandet till 2015. År 2014 hade Putin laddat upp med en mässingorkester, rysk kaviar och lagt Smirnoffen på kylning när han slukat i sig Krim-halvön. Det som följdes efter att hans försök att krama Merkel besvarats med en T-rexlik kram och sanktioner från EU plus en valuta som kollapsade blev att ryska marknaden för anläggningsmaskiner föll nedför Kilimanjaro. Antalet importerade anläggningsmaskiner sjönk från 13,5 tusen till 3,5 tusen enheter mellan 2014 och 2015, vilket är en nedgång med 75 procent. Ferronordics omsättning sjönk samtidigt med hela 37 procent år 2015. Under samma period ökade rörelsemarginalen från 4,4 procent till 5,9 procent. Hur kunde man åstadkomma detta? För att förstå det måste vi granska hur man tjänar sina pengar. Intäktsströmmarna kan ses nedan.

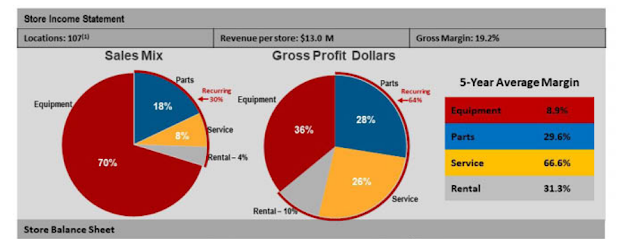

Ungefär två tredjedelar består av maskinförsäljning så vid en första anblick ser verksamheten ut att vara utelämnad åt sitt öde, men vi vet att eftermarknad är något som tenderar att vara betydligt mer lönsamt. Övriga intäkter är nästan uteslutande hänförligt till Contracting services vilket innebär att Ferronordic gör allt arbete åt en kund med att exempelvis frakta jord från punkt A till punkt B och sedan betalar kunden per ton levererat material. Ferronordic särredovisar inte hur mycket av vinsten som kommer från respektive affärsområden, men det finns andra återförsäljare av anläggningsmaskiner vi kan titta på för att få en fingervisning. En sådan är Titan Machinery i jänkarstaterna. I pajdiagrammet nedan kan vi se deras försäljning och lönsamhet. En tumregel för återförsäljare vilket Titan Machinery följer relativt väl är att intäkterna från reservdelar är ungefär dubbelt så stora som intäkterna från service men att marginalerna i stället är ungefär dubbelt så höga i häradet 60 procent. Räknar vi ned servicemarginalen lite för att ta höjd för de stora avstånden i Ryssland osv till 60 procent får vi en viktad bruttomarginal för eftermarknadsaffären om 1/3 x 60 % (för service) + 2 / 3 x 30 % (för reservdelar) = 40 procent. Contracting services kan vi anta har en liknande marginal då alla anläggningstillgångar osv är på Ferronordics balansräkning. Låt oss anta 10 procent marginal på nyförsäljning av maskiner, vilket är ganska typiskt för branschen och i linje med Titan Machinery.

Tillväxtpotential - solen reser sig i Öst

Första tanken när man hör talas om marknaden för anläggningsmaskiner är inte tillväxt, men Ferronordic har många strängar på sin tillväxtlyra. Vi kan dela in dem i två distinkta komponenter; 1) Stort underliggande behov av maskiner i Ryssland samt Ökad eftermarknad och större fokus på totalkostnad och 2) Geografisk expansion

Ryssland har en stor del av världens naturtillgångar, men samtidigt har misskötseln under sovjettiden och innan det gjort att rysk infrastruktur är kraftigt eftersatt vilket även gäller byggnader etc. Ferronordic bedömer att det finns ett uppdämt behov av cirka 60 tusen maskiner, vilket kan jämföras med importen av icke-kinesiska maskiner om 12 tusen. Dessutom är många av de importerade maskinerna över 5 år gamla redan vid importtillfället vilket gör att behovet borde öka av nya maskiner ytterligare. Importen av maskiner är inte heller på någon typ av ATH utan behöver ungefär dubbleras för att komma tillbaka till fornstora dagar 2012 och 2013, se grafen nedan

Affärsområdet contracting services som startades 2014 är ett exempel på en verksamhet där man tagit ett steg upp i värdekedjan där man sköter allt arbete och får betalt per levererad ton exempelvis. I september 2020 kom en intressant nyhet där bolaget vunnit ett kontrakt som motsvarar 5 procent av bolagets hela omsättning kring att förbereda en ny gruvplats och projektet omfattar borrning, sprängning och utgrävning etc. Bolaget kommer att vara generalentreprenör och kommer att ansvara för att projektet blir lyckat och anlita underentreprenörer etc, alltså som ett mer klassiskt byggbolag a la Peab eller Skanska. Contracting services har växt från noll till tio procent av oms 2019 och bara i och med det här projektet bör det kunna växa med 50 procent nästa år. Den viktiga eftermarknaden har sedan 2015 växt med i genomsnitt 16 procent per år. Tillväxten är med andra ord riktigt fin genom större eftermarknad och att kunderna börjar skifta fokus mot att se på produktivitet och totala livscykelkostnaden.

Geografisk expansion

Bolagets tillväxtresa organiskt är med andra ord inte över på långa vägar, men utöver detta finns möjligheter för geografisk expansion. 2019 gick man in i Kazakstan vilket man inte betalade något för utöver de investeringar som de behövde göra i maskiner, varulager etc. Nettoinvesteringen uppgick till 55 miljoner i Capex. Bolaget förväntar sig att omsättning från verksamheten i Kazakstan kan utgöra cirka 15 procent av den ryska omsättningen 3-4 år efter inträdet i januari 2019. Räknat på omsättningen 2018 x 15 % motsvarar det närmare 500 miljoner i årlig omsättning från Kazakstan. Med rörelsemarginal i linje med koncernen om 9,5 % blir det 48 miljoner i rörelseresultat. Även om man inte når upp till samma nivå som vad man har i Ryssland visar det potentialen och hur billigt man kan expandera geografiskt om man sköter sina kort rätt.

Årsskiftet 2019/2020 kom ytterligare en milstolpe när man klev in på den tyska marknaden genom att bli återförsäljare för Volvo och Renault Trucks i ett område motsvarande 20 procent av den tyska marknaden. Sju av anläggningarna togs över av Volvo medan två togs över av en mindre spelare, Auto-Haas. Total köpeskilling till Volvo uppgick till ca 160 miljoner kronor och dessa återförsäljare omsätter kring 1,3 miljarder kronor. De närmaste åren väntas verksamheten vara förlustbringande men kan man lyfta marginalen till beskedliga 4 procent innebär det att man betalat 3 x rörelseresultatet 2022 då bolaget väntas tjäna pengar.

Auto-Haas hade två anläggningar och förvärvades för 25 miljoner kronor. Hade förvärvet skett per 1 jan 2019 hade vinsten ökat med 7 miljoner, med andra ord en multipel på 3 x nettovinsten för ett redan lönsamt bolag.

Jag tror inte att historien slutar där utan om tio år kommer man att vara representerad på betydligt fler marknader. Volvo har alla incitament att låta effektiva operatörer som Ferronordic driva anläggningar då de kan vinna marknadsandelar och öka Volvos vinster. Som framgår av multiplarna man historiskt betalat torde det vara värdeskapande för Ferronordic i hög utsträckning med brasklappen att man måste få verksamheterna som går knackigt på fötter. Ledningens historik och erfarenhet borgar dock för att så kan vara fallet. Ascendum är en av de större privata återförsäljarna med försäljning kring 10 miljarder sek per år och de finns i många europeiska länder, Usa, Mexico etc och under flera investerarpresentationer har bolaget hänvisat till att det inte finns någon anledning att Ferronordic inte ska kunna göra samma resa. Lyckas man driva en återförsäljarverksamhet i Ryssland framgångsrikt med sin beskärda del av utmaningar med politik, logistiska svårigheter och tuff konkurrens, kan man nog göra det framgångsrikt i hela världen.

Risker

Värdering

Om vi då kikar på värderingen, vad kan den tänkas ligga på? Vi har sammanfattningsvis en stark marknadsposition, hög lönsamhet, fantastiska tillväxtmöjligheter både organiskt på befintliga marknader och genom att gå in på nya marknader samt erfaret management som äger en stor del av bolaget. Bolaget handlas under 9 x estimerade vinsten 2021 och under 6 x rörelseresultatet. Av bruttomarginalen är det cirka hälften som flödar ned till rörelseresultatet. Tar vi eftermarknaden och contracting services bruttovinst om 530 och delar med 2 får vi en ungefärlig ebit från dessa två aktiviteter som bör vara relativt okänsliga för nedgångar i ekonomin = 265 miljoner. Rensat för schablonskatt får vi 205 miljoner. Låt oss anta 20 procent tillväxt under 2021 vilket är i linje med vad eftermarknaden växt omsättningen de senaste 5 åren om 15 procent plus 5 procent för det nya kontraktet inom contracting services som tecknades i september. Då har vi ca 250 miljoner i justerad vinst från den stabila eftermarknaden och contracting services. Det kan jämföras mot ett marknadsvärde kring 2,4 miljarder och vi har en multipel på under 10 gånger vinsten. Nettoskulden är obefintlig.

Då har vi alltså satt ett värde på hela den tyska verksamheten om noll som även om den går med förlust nu har potential att dra in 50 miljoner efter skatt per år om några år. Vi har också satt ett värde om noll på försäljningen av nya och begagnade maskiner i Ryssland som historiskt gett en bruttomarginal om över 200 och bör ha genererat ett rörelseresultat norr om 100 miljoner under 2019.

Vi kan bara betrakta finansiella historiken i tabellen nedan för att se att det är en riktigt fin historik man presterar. Antal sålda maskiner är lägre nu än 2014 men omsättningen är 60 procent högre och ebit-marginalen har dubblerats.