En av mina favoriter bland poddare där ute är Kvalitetsaktiepodden. Alltid sunda resonemang och bra snack. Här om dagen lyssnade jag i vanlig ordning på ett avsnitt. Jag var vetgirig som en femåring på Naturhistoriska när de efter en stund tog upp ett bolag som jag inte hört om tidigare. Bolagets namn var Infracom. Ett tråkigt namn som vittnar om en tråkig business; kanske tillverkar de något relaterat till tågräls eller så är de Telias trötta lillebror. Ingen av de spontana gissningarna stämde men jag bestämde mig för att gräva djupare i bolaget efter att ha fått höra lite tankar i podden om bolaget.

Något av det hetaste ett bolag kunnat vara de senaste åren är SaaS - Software as a Service. Infracom tillhandahåller bland annat molnbaserad växeltelefoni kopplad till Teams, IT-drift dvs. internet osv och datahallar där man hyr ut kapacitet.

Växeltelefonin är dock paradgrenen och denna del stod för 55 procent av omsättningen samt 66 procent av rörelseresultatet. Hela 99 procent av intäkterna är återkommande avtalsintäkter. Som ett exempel sköter de växeltelefonin åt Sinch supportavdelning Sinch exempel - länk Som kund betalar man per användare och kan skala upp eller ned i takt med verksamhetens behov. Det finns inga direkta bra konkurrenter eftersom man är så starkt inriktade på telefoniväxel och inte har hosting för privat- eller företagskunder i samma utsträckning som Bredband 2 eller Bahnhof. Telavox som inte är noterat har en liknande tjänst. Bolaget har upparbetat immateriella programvaran och plattformen in-house vilket enligt VD är en anledning till de fina marginalerna norr om 20 procent på ebit-nivå.

Exakt vad de gör kanske inte är det mest relevanta för caset precis som att man inte behöver veta i detalj vad för kompressorer och pumpar Atlas Copco säljer. Det räcker att konstatera att det är hosting, växeltelefoni i molnet och liknande som de sysslar med. Som vi kommer att se när vi granskar bolagets siffror, verkar det inte varit något problem att hålla en fin lönsamhet. Låt oss diskutera nedan hur de fina och stabila marginalerna kan uppkomma.

Konkurrensfördelar?

En telefonväxel eller liknande får ändå anses ha en viss byteskostnad. Om du är hyggligt nöjd med din leverantör känns det osannolikt att du ska byta ut ett helt system med de barnsjukdomar och det avbrott som riskerar att uppkomma om det inte fungerar som tänkt med det nya programmet. Rörelsemarginalen på hisnande 30 procent 2021 (28 % 2020) i växelsegmentet vittnar om någon konkurrensfördel.

Inom det andra segmentet - managed services - får konkurrensfördelarna antas vara lägre med hosting och dylika tjänster men marginal även där kring 20 procent är inte fy och skam. Konkurrenten Telavox har fullt respektabla 14,5 procent i EBITDA-marginal för 2021 enligt årsredovisningen.

Bolaget anger inte churn eller liknande men i någon presentation nämnde Vd i förbifarten att en genomsnittlig kund stannar cirka 7 år och skälet till byte är ofta att företag försvinner om de köpts upp eller liknande och det förvärvande bolaget då behöver byta ut en leverantör för att ha samma leverantör inom hela koncernen. Myntets andra sida är att motsatt situation uppkommer då någon som har Infracom som leverantör köper ett mindre bolag och sedan införlivar Infracoms lösningar även i det mindre bolaget varför eggen torde ha två sidor.

En sammantagen bedömning torde bli att bolaget har konkurrensfördelar. Den låga organiska tillväxten som såväl Infracom och andra konkurrenter vittnar om talar för att det finns en inlåsningseffekt. Därför blir det inte sällan desto viktigare med förvärv för att kunna växa, mer om det i nästa avsnitt.

En saga om lyckosamma förvärv

Vd Bo Kjellberg grundade bolaget 1999 och är än idag storägare med en bit över 50 procent av såväl kapitalet som rösterna i bolaget. Warren Buffett brukar säga att en VD har två jobb; dels bör denna vara duktigt operativt på att driva verksamheten, få alla att springa i samma riktning osv. Dels och kanske än viktigare, speciellt i den här branschen, är att jobbet även till stor del handlar om kapitalallokering. De pengar som rörelsen genererar ska de delas ut eller återinvesteras i verksamheten och i så fall vad?

Som jag var inne på har bolaget obefintlig organisk tillväxt inom sina huvudområden och därför har Bosse styrt skutan åt förvärvshållet. Något som bidrar till att branschen är tacksam för någon med en förvärvsinriktad strategi är att kunderna sällan byter leverantör, samtidigt som marginalkostnaden för en ytterligare kund är låg. Som Bo uttryckte det i en företagspresentation; "Vi köper främst en grå kundstock, en massa av användare och när vi kan koppla på dem på befintlig infrastruktur kan marginalerna öka". Under årens lopp har de fått in snitsen i vilka förvärv de letar efter och det finns ett tydligt onboardingprogram när ett nytt förvärv välkomnas in i familjen. Där framgår vad bolaget ska göra i tydliga steg och det finns KPI:er och liknande som direkt börjar följas, ofta betydligt mer systematiskt än tidigare.

Bosse har haft ett rasande tempo i förvärven. Mellan 2018 och 2021 köptes bolag som adderade 192 miljoner till omsättningen. Som jämförelse var Infracoms totala omsättning 270 miljoner 2021. Under 2022 förvärvades ytterligare 130 miljoner i omsättning.

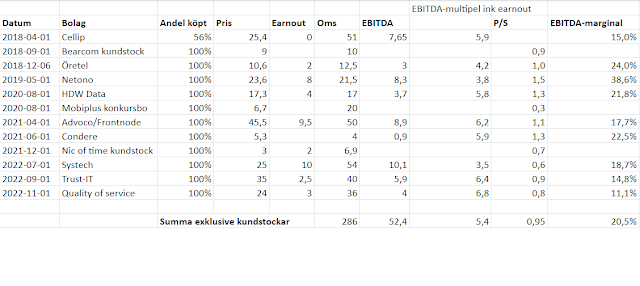

Bolaget betalar typiskt sett någonstans mellan 3-6 x EBITDA för förvärvade bolag. Eftersom avskrivningarna ofta är relativt låga (materiella anläggningstillgångar i Infracom är under 2 procent av balansomslutningen) ligger EBITDA i närheten av EBIT i de flesta fall. Se nedanstående sammanställning av samtliga förvärv bolaget gjort sedan 2018.

Bolaget redovisar för samtliga förvärv utom när de köpt rena kundstockar omsättning och ebitda i målbolagen (varför dessa är med men exkluderas från summering av oms och ebitda). De har sedan 2018 köpt bolag med 286 miljoner i omsättning samt 52,4 miljoner i ebitda. Genomsnittliga multipeln är 5,4 och viktar man för bolagsstorlek hamnar multipeln också i samma härad, kring 5,5. Den genomsnittliga Ebitda-marginalen är givet siffrorna ovan kring oms och ebitda 20,5 procent.

Om vi antar att bolagen skulle fortsätta tuffa på som tidigare innebär en multipel på 5,5 ca 18 % yield eller 14 procent efter skatt. Att kunna återinvestera i förvärv till 14 procent avkastning är inte helt fel och det är helt utan integration av bolagen, dvs. om de skulle fortsätta som tidigare. Infracoms historik och historiska marginaler över tid ger dock intryck av att man varit framgångsrika med att höja marginalerna något. Sedan 2016-2022 har Ebitda-marginalen varit 23 procent eller högre varje år utom 2019 då den var någon procent lägre. Att marginalen håller sig på en högre nivå än vad de förvärvade bolagen haft i genomsnittlig marginal tyder på att bolaget varit duktiga på att kräma ut synergier.

Som ett räkneexempel kan vi ta bolagets senaste förvärv Quality of Service som enligt VD är en "Blåkopia" av Infracom med liknande tjänster. Bolaget omsätter kring 36 m med Ebitda på 4 miljoner eller en marginal på 11 procent. I och med att bolaget är likt Infracom själva borde det vara enkelt att koppla på kundstocken på befintliga plattformen etc. För detta förvärv betalas maximalt 27 miljoner kronor. Kan marginalen lyftas till 20 procent, vilket är vad segmentet communications levererar i marginal talar vi om en multipel på 3,75 x Ebitda eller 20 procent efter skatt.

Finansiell Historik - krispig tillväxtresa

Jag tycker historiken talar för sig själv. Omsättningen har vuxit från 97,5 miljoner 2016 till 270 miljoner till 2021. Det är en CAGR om 22,6 procent. Antal aktier har ökat något, cirka 3,6 procent per år, eftersom de i viss utsträckning betalat med aktier, vilket är bra att bära med sig. Omsättningen

per aktie har därmed vuxit cirka 19 procent per år. Även Ebitda har hängt med och ökat 23 procent i snitt totalt eller ca 20 procent per aktie.

Skälet till att jag diskuterar bullshit-earnings eller EBITDA är att man innan 2021 redovisade enligt K3 vilket innebär att 2020 och bakåt belastas av stora avskrivningar på goodwill kopplat till förvärven. Från 2021 redovisar bolaget i stället enligt IFRS vilket gör att goodwill årligen nedskrivningsprövas i stället för att skrivas av linjärt. I dagsläget finns dock "verkliga avskrivningar" då de har en del leasing vilket i IFRS i stället för att tas som en rörelsekostnad som i K3-regelverket, delas upp på räntekostnader och avskrivningar. Av bolagets avskrivningar på 12 miljoner 2021 är cirka 4 miljoner avskrivningar på patent, varumärken osv. som uppkommit vid förvärv. Resterande 8 miljoner får anses vara verkliga avskrivningar.

Om jag räknar på de förvärv bolaget har gjort under 2022 och räknar fram en ungefärlig Ebit uppskattar jag den för 2023 till cirka 90 miljoner.

Marknadsvärdet på bolaget är samtidigt per början av 2023 ca 900 miljoner. Nettoskulden räntebärande skulder minus likvida medel är cirka 35 miljoner och det finns 20 miljoner i tilläggsköpeskillingar samt köpeskilling för quality of service om 27 miljoner (förvärvet skedde efter q3-siffrorna). Enterprise value hamnar kring miljarden.

Värderingen blir då 11 x EBIT.

P/E-talet hamnar i stället kring 13 x vinsten för 2023

Värderingen känns inte som särskilt utmanande i min mening. Hur många andra bolag växer 20 procent per år, saknar praktiskt taget konjunkturkänslighet och har en tydlig väg framåt att fortsätta växa genom ytterligare förvärv, med liknande värdering? Med 20 procent tillväxt i topline sjunker värderingen successivt nedåt i takt med att man hittar lämpliga förvärvsbolag. Att hitta bolag som handlas till kanske halva värderingen mot vad Infracom själva handlas till kan vara en sedelpress om det kan göras systematiskt. Att vara en serieförvärvare inom programvara och IT har varit framgångsrikt som vi ser i fallet Vitec, därför lite kort om dem nedan.

Som en kul jämförelse omsatte Vitec 313 miljoner 2010. Omsättningen 2020 hade klättrat till 1,3 miljarder 2020 eller 15,4 procent per år. Vinsten ökade från 15 till 161 miljoner eller drygt 10 x. Det mest häpnadsväckande är dock P/E-talet som gick från 13 till 72 (!). Aktien gick därför ca 50 x pengarna på tio år. Och det var från ett ursprungsläge där omsättningen var ungefär lika stor som Infracoms omsättning i dag. Jag säger inte att samma sak kommer hända här men ibland kan det vara trevligt att drömma sig bort och se hur lyckosam kombinationen kan bli av starka konkurrensfördelar och lojala kunder samt förvärvsdriven tillväxt till hygglig värdering.

Slutdiskussion

I Infracom ser jag många aspekter som tilltalar mig.

Verksamheten får anses vara opåverkad av konjunktur. Om du har en kund med en supportfunktion som använder en programvara för sin telefonväxel kommer det att krävas mycket för att byta ut programvaran så länge den fungerar tillräckligt bra. Att byta ut programvaran eller släcka ned internet får anses lika osannolikt som att ställa värmen på noll eller att inte betala elräkningen. I grunden säljer bolaget därför en commodity. Eftersom kunderna är inlåsta på längre avtal och i någon mån inte gärna vill byta systemet blir kundtappet varje år lågt. Det innebär att bolaget kan fokusera sina resurser på att göra långsiktiga planer och att hitta fler kunder, ofta via förvärv. Ett bolag som ständigt måste vinna nya kunder bara för att inte redovisa fallande omsättning är i en betydligt svårare sits.

Genom förvärvsstrategin finns en tydlig väg för att uppnå tillväxt. Det finns många småskuttar i branschen och genom att göra förvärv av bolag som dels är billiga och dels i sin tur har lojala kunder som inte byter hur lätt som helst, minskar risken. När kunder och kundstockar förvärvas förblir de ofta lojala så länge de inte stöter på patrull i integrationen. Det minskar risken när förvärv görs för om man kan vara relativt säker på intäktssidan kan man lägga mer fokus på att jobba med kostnadssidan och att extrahera synergier, vilket bolaget också visat sig skickliga på historiskt.

När bolagen köps till låg värderingar och det finns vissa synergier att hämta blir det en bra avkastning på det återinvesterade kapitalet i form av relativt billig tillväxt som också kan vara hög. 20 procent årlig tillväxt är det får bolag som mäktar med. I Infracoms fall har det varit möjligt och inget tyder på att förvärvstakten har stannat av. 2022 köptes bolag som kommer att tillföra 130 miljoner i omsättning vilket är hela 45 procent av omsättningen som redovisades 2021. En revolverande kreditfacilitet har också tecknats som kommer att kunna användas för att betala vid förvärv. Skuldsättningen är låg kring 0,3 x Ebitda per q3 2022 så finansiella muskler att växa finns definitivt.

Slutligen leds bolaget av en entreprenör - Bosse - som får anses ha ett fint track record av värdeskapande i bolaget. Genom att han äger nästan 60 procent blir det verkligen pilotskolan där vi kan vara trygga med att kaptenen sitter i cockpit och inte på en tjänstemannabänk i en park nära dig. Värderingen kring 11 x Ebit är inte den lägsta jag någonsin köpt in mig till i ett bolag men är det något man ska undvika är det att köpa en dog business till en till synes låg värdering. Hellre betala en rimlig multipel för ett välskött bolag som gör det mesta rätt och förefaller ha starka konkurrensfördelar.

Jag är beredd att ta risken i Infracom och kanske, men bara kanske, kan Infracom få en bråkdel av den utveckling som Vitec uppnådde under 10 år. Och då kommer det största problemet inte vara om multipeln var 10 eller 11 x Ebit.