Christian Berner Tech Trade (CBTT) - industrihandel i miniatyr

Om någon säger industrihandelsbolag kommer nog de flesta garvade börsveteraner att tänka på ett bolag som Indutrade, Addtech eller Lagercrantz. Låt mig därför direkt säga; det här inget Indutrade, det är inget Addtech och det är inte ens ett Lagercrantz för tio år sedan när de var på väg att sätta sig vid stora pojkarnas bord. Företaget har inte historiken, de finansiella musklerna eller resurserna som de stora largecap-bolagen har. Företaget har inte heller råd att misslyckas med förvärv och gör därför inte förvärv lika frekvent som Palmeutredningen byter spår i likhet med bjässarna. Det här är med andra ord inte favoriten Tyskland i fotbolls-VM 2014. Men kanske och bara kanske kan det vara ett Costa Rica i samma VM, som möjligen aldrig hade chansen vinna, men som genom hårt arbete, en tro på sin strategi och måhända en gnutta tur reste sig till en nivå som få trodde var möjlig.

Det här är inte en historia om ett bolag som kommer att bota cancer eller skapa en pissoar som rustats med senaste tekniken i form av fingeravtrycksläsare eller som kommer att ta en procent av marknaden för rymdraketer. I senaste kvartalsrapporten skrev VD och jag citerar; "Under kvartalet tog vi flera spännande projekt, bland annat vibrationsdämpande material till spårvägen i Göteborg och inom vattenrening till Gotland" Teknikhandelskoncernen CBTT är ett bolag som säljer pumpar, värmepannor, bullerisolation, förpackningsmaskiner och liknande till företag i norden. Företaget är så anonymt att trots att det har i skrivande stund 1 221 ägare på Avanza, vilket är en hel del, så har det bara postats ett inlägg per månad (!) om bolaget i snitt det senaste året på placera.nus forum och merparten av dessa har postats av samma herre som inte verkar fått något gensvar i sin monolog. Det säger något om populariteten.

Bolaget har en förvärvsstrategi där de köper bolag runt 4-5 x ebit, i likhet med industrigrossisterna, men förvärven sker som nämnt mer sällan därför att CBTT helt enkelt är en mindre spelare. Senaste förvärvet skedde oktober 2019 och förvärvet innan det var våren 2018. De har nyligen tagit en kreditfacilitet på 200 miljoner kronor där merparten ska användas till företagsförvärv enligt VD. Det kan jämföras mot hela marknadsvärdet på bolaget 300 miljoner. Belåningen i dag är låg kring 0,4 x EBITDA. Det finns alltså finansiella muskler och exempelvis 2018 gjorde man ett transformativt förvärv till 4 x ebit för total köpeskilling 140 miljoner som kom att på ett markant sätt lyfta koncernens lönsamhet. VD Bo Söderqvist som varit med sedan 2010 har successivt lyckats öka marginalerna över tid i bolaget. Förvärvsstrategi har varit ett hett tema senaste åren på börserna, men smulorna från överflödets bord verkar inte sipprat nedåt till CBTT.

Bolaget har en förvärvsstrategi där de köper bolag runt 4-5 x ebit, i likhet med industrigrossisterna, men förvärven sker som nämnt mer sällan därför att CBTT helt enkelt är en mindre spelare. Senaste förvärvet skedde oktober 2019 och förvärvet innan det var våren 2018. De har nyligen tagit en kreditfacilitet på 200 miljoner kronor där merparten ska användas till företagsförvärv enligt VD. Det kan jämföras mot hela marknadsvärdet på bolaget 300 miljoner. Belåningen i dag är låg kring 0,4 x EBITDA. Det finns alltså finansiella muskler och exempelvis 2018 gjorde man ett transformativt förvärv till 4 x ebit för total köpeskilling 140 miljoner som kom att på ett markant sätt lyfta koncernens lönsamhet. VD Bo Söderqvist som varit med sedan 2010 har successivt lyckats öka marginalerna över tid i bolaget. Förvärvsstrategi har varit ett hett tema senaste åren på börserna, men smulorna från överflödets bord verkar inte sipprat nedåt till CBTT.

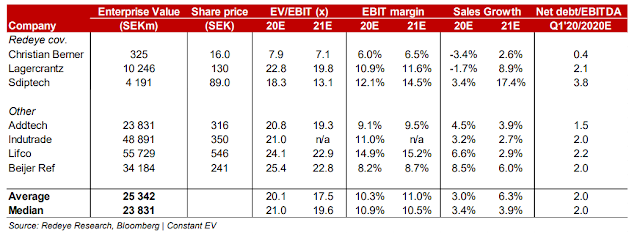

Det första jag skrev i det här inlägget var att det här inte är något Indutrade på något sätt. Historiken är mer volatil, förvärven inte lika frekventa och en viss småbolagsrabatt bör finnas. Även om jag inte är ett fan av relativvärdering eftersom bolag är olika och de bolag man jämför med kan vara övervärderade, så ger det en indikation på vad marknaden förväntar sig när det gäller bolag. Låt oss studera tabellen nedan från Redeye;

Vi har en värdering i termer av EV/EBIT som är ungefär en tredjedel mot övriga jämförelsebolag. Dessutom har CBTT lägst skuldsättning och bör ha bäst möjlighet att öka ebit genom förvärv i det korta perspektivet. Vi ser också vilket microcap det här verkligen är där nästa konkurrent är 10 x större och Indutrade är mer än 100 gånger större. Tabellen berättar en bild om ett bolag där marknaden har uppenbart låga förväntningar. Omsättningstillväxten och vinsttillväxten väntas vara lägre, men värderingen verkar också ta höjd för det. Bolaget är nere för räkning och marknaden förväntar sig inga mirakel. Förväntningarna verkar vara lika höga som lärarens förtroende för den kedjerökande, moppetrimmande värstingen i klassrummet. Det är också styrkan i bolaget - man har inget att förlora, åtminstone inte i marknadens ögon.

Förvärvet av Zander och Ingeström - hönan som värper guldäggen

Det finns ett CBTT före och ett CBTT efter förvärvet av Zander och Ingeström (Z&I) i mars 2018. Vi kan se det ganska enkelt genom helårsöversikten från CBTT;s årsredovisning

Bolaget har två segment; Process & Miljö samt Materialteknik. Förvärvet Z&I kom att inkluderas i Process och Miljö men konceptuellt kan man tänka på verksamheten som att den vilar på två ben; Affärsområdena ovan som de såg ut innan förvärvet, vilket utgör "gamla CBTT" samt Z&I som ett eget område. Materialteknik består till hälften av produkter för att dämpa buller och vibrationer som exempelvis läggs under räls eller för att isolera buller i trähus och teknisk plast. Det andra området Process och miljö består av större system och förbrukningsartiklar såsom förpackningsmaskiner, desinfektionssystem av vatten, produkter för vätskefiltrering, ångturbiner, pumpar etc. Sverige står för merparten av omsättningen.

För 2018 stod Z&I för hela 32 miljoner av koncernens EBITA vilket innebär att de två resterande segmenten bidrog med cirka 20 miljoner kronor i EBITA. Z&I:s verksamhet är indelad i två delar som är ungefär lika stora; pannor och pumpar. Pumparna säljs främst i norden och där är eftermarknad också ett viktigt inslag, dock ville VD inte säga hur stort men "väsentligt". Pannorna däremot är i mångt och mycket en kapitalinvesteringsprodukt med begränsad eftermarknad. Det är också en exportprodukt där bolaget sålt till exempelvis Vitryssland och Kina bland annat. Elpannorna kan användas på marknader som Kina som ett reservbatteri då de kan låta pannorna värma upp vatten på natten när elpriset är lägre för att sedan använda dem i produktionen.

Pannaffären som står för ungefär hälften av omsättningen i Z&I (Z&I omsatte cirka 150 miljoner 2018) kännetecknas av stora ordrar, vilket har lett till ökad volatilitet i intjäningen kvartal för kvartal. Detta späds på av att bolaget använder sig av successiv vinstavräkning för att intäktsredovisa dessa projekt, men där de tar merparten av vinsten på projektet först efter att projektet är avslutat och inte successivt i takt med att projektet färdigställs. Omsättning och kostnader redovisas löpande vilket gör att omsättningen inte påverkas så mycket av detta redovisningstekniska val, men avräkningen i början av ett projekt tas med betydligt lägre marginal än i slutet av projektet. Ur bolagets perspektiv är det smart eftersom man då får en skattekredit genom att beskattningen skjuts framåt i tiden, samtidigt som vinsterna tas upp försiktigt. För externa investerare blir det dock svårare att följa hur bolaget går på kvartalsbasis då slutavräkningens tidpunkt blir betydligt mer kritisk.

För att förstå vilka volymer det kan handla om så har man de två senaste åren exempelvis fått en order till Vitryssland värd 50 miljoner kronor i dec 2018, som ännu inte har levererats klart utan väntas ge positivt tillskott till vinsten under kommande kvartal och ett till Kina sommaren 2018 värt 21 miljoner kronor där slutleverans skett. Hösten 2019 satt man i förhandling om en order om 200 miljoner kronor (!) men kunden valde till sist att gå vidare med en annan aktör. Pannaffären blir därför ett tveeggat svärd som kan ses som en option på uppsidan ifall en liknande stororder blir av. Som affären som inte gick i lås bevisar hade Z&I kunnat dubblera sin omsättning med en enda order. Att förlora liknande volymer i omsättning går inte helt enkelt eftersom man har en spridd kundbas med många olika kunder. En stororder räknar jag inte med då de kommer sporadiskt, men det är som sagt en option på uppsidan och det en angenäm joker i leken att ha med.

Under kapitalmarknadsdagen beskrev VD hur Z&I har en installerad bas av över 2 tusen elektriska pannor och att service är en begränsad del av försäljningen men att man har ambitionen från ledningens sida att öka denna andel över tid. Enligt deras bedömning borde andelen service av omsättningen för pannorna kunna uppgå till 20-30 procent av totalen. Vidare beskrevs stora möjligheter i Norge när olje- och gasindustrin och plattformarna går över till eldrift vilket gynnar Zander och Ingeströms miljövänliga elpannor.

Den genomsnittliga Nopat-marginalen (EBIT efter schablonskatt) 2008-2018 för Z&I var 9 procent. Multiplicerat med årets omsättning om ca 150 mil blir det 9 % x 150 = 13,4 miljoner kronor. 2018 var ett starkt år där omsättningen ökade från 125 mil till 150 mil och Nopat-marginalen steg från 10 % till 16 %. Köpeskillingen om 140 miljoner ger en multipel på cirka 10 x Nopat 2008-2018 men under 6 x Nopat 2018. Nedan siffror enbart för Z&I

Vad är gamla CBTT värt och hur kan vi värdera helheten?

Under 2019 tjänade resten av Christian Berner uppskattningsvis 20 miljoner i Ebit. Marginalen har som framgår av bilden nedan successivt letat sig uppåt mot dagens nivå även om det varit viss volatilitet. Dagens vinster förefaller rimliga och koncernen som helhet är under marginalmålet 9 procent trots att Z&I levererar rekordresultat. Mellan 2018 och 2013 redovisade gamla CBTT exklusive Z&I en nopat-marginal om i snitt 3,5 procent, vilket kan jämföras med marginalen om 3,8 procent 2018. Därför kan vi anta att ebit för gamla CBTT just nu är en långsiktigt uthållig nivå då det finns förbättringspotential på uppsidan från dagens nivåer samtidigt som det är i linje med genomsnittsmarginalen. Se bild nedan;

Till detta kan vi räkna in Bullerbekämparen AB som förvärvades hösten 2019 med EBIT om 4,7 miljoner för helåret som dock dubblades mot året innan. Säg att BB kan tjäna 4 mil i Ebit eller 3 miljoner i Nopat 2020. Summan blir 16 mil för gamla CBTT med 3,5 procent marginal, 3 mil för BB och 13 mil för Z&I. Totalt har vi 32 miljoner i Nopat sammantaget.

Per q1 har man 75 miljoner i likvida medel och 100 miljoner i räntebärande skulder, alltså nettoskuld om 25 miljoner. Multipeln i dag blir då 10 x Nopat

Som jag var inne på tidigare har bolaget lyft en kreditfacilitet på 200 miljoner där merparten enligt VD ska gå till förvärv som historiskt gjorts kring 4-5 x ebit.

Låt oss räkna på att man kan göra förvärv runt 4,5 x Ebit för att se vad de skulle kunna tjäna i ett sådant scenario. Om de gör förvärv för 100 miljoner skulle det innebära ett ökat ebit om 22 miljoner eller 17 miljoner i Nopat. Då får vi följande beräkning;

Nopat CBTT; 32 miljoner

Tillkommande Nopat från förvärv; 17 miljoner

Totalt 49 miljoner

Detta ska jämföras mot

Dagens marknadsvärde; 300 miljoner

+ dagens nettoskuld 25 miljoner

+Tillkommande nettoskuld 100 miljoner

Summa 425 miljoner

Multipel; 8,5 x nopat justerat för skulder eller 6,5 x vinsten om vi antar en genomsnittlig ränta på 3 procent på räntebärande nettoskulden. Lyckas man vinna ett stort projekt adderar det till uppsidan, men även i avsaknad av det förefaller värderingen låg på basis av verksamheten som den ser ut nu. 2020 kommer att vara ett tuffare år än 2019, men genom att applicera genomsnittliga marginaler byggs en säkerhetsmarginal in i den vinstnivå som vi använder för att analysera bolaget.

För 2018 stod Z&I för hela 32 miljoner av koncernens EBITA vilket innebär att de två resterande segmenten bidrog med cirka 20 miljoner kronor i EBITA. Z&I:s verksamhet är indelad i två delar som är ungefär lika stora; pannor och pumpar. Pumparna säljs främst i norden och där är eftermarknad också ett viktigt inslag, dock ville VD inte säga hur stort men "väsentligt". Pannorna däremot är i mångt och mycket en kapitalinvesteringsprodukt med begränsad eftermarknad. Det är också en exportprodukt där bolaget sålt till exempelvis Vitryssland och Kina bland annat. Elpannorna kan användas på marknader som Kina som ett reservbatteri då de kan låta pannorna värma upp vatten på natten när elpriset är lägre för att sedan använda dem i produktionen.

Smolk i glädjebägaren - pannaffären försvårar kvartalsjämförelser

Pannaffären som står för ungefär hälften av omsättningen i Z&I (Z&I omsatte cirka 150 miljoner 2018) kännetecknas av stora ordrar, vilket har lett till ökad volatilitet i intjäningen kvartal för kvartal. Detta späds på av att bolaget använder sig av successiv vinstavräkning för att intäktsredovisa dessa projekt, men där de tar merparten av vinsten på projektet först efter att projektet är avslutat och inte successivt i takt med att projektet färdigställs. Omsättning och kostnader redovisas löpande vilket gör att omsättningen inte påverkas så mycket av detta redovisningstekniska val, men avräkningen i början av ett projekt tas med betydligt lägre marginal än i slutet av projektet. Ur bolagets perspektiv är det smart eftersom man då får en skattekredit genom att beskattningen skjuts framåt i tiden, samtidigt som vinsterna tas upp försiktigt. För externa investerare blir det dock svårare att följa hur bolaget går på kvartalsbasis då slutavräkningens tidpunkt blir betydligt mer kritisk.

För att förstå vilka volymer det kan handla om så har man de två senaste åren exempelvis fått en order till Vitryssland värd 50 miljoner kronor i dec 2018, som ännu inte har levererats klart utan väntas ge positivt tillskott till vinsten under kommande kvartal och ett till Kina sommaren 2018 värt 21 miljoner kronor där slutleverans skett. Hösten 2019 satt man i förhandling om en order om 200 miljoner kronor (!) men kunden valde till sist att gå vidare med en annan aktör. Pannaffären blir därför ett tveeggat svärd som kan ses som en option på uppsidan ifall en liknande stororder blir av. Som affären som inte gick i lås bevisar hade Z&I kunnat dubblera sin omsättning med en enda order. Att förlora liknande volymer i omsättning går inte helt enkelt eftersom man har en spridd kundbas med många olika kunder. En stororder räknar jag inte med då de kommer sporadiskt, men det är som sagt en option på uppsidan och det en angenäm joker i leken att ha med.

Under kapitalmarknadsdagen beskrev VD hur Z&I har en installerad bas av över 2 tusen elektriska pannor och att service är en begränsad del av försäljningen men att man har ambitionen från ledningens sida att öka denna andel över tid. Enligt deras bedömning borde andelen service av omsättningen för pannorna kunna uppgå till 20-30 procent av totalen. Vidare beskrevs stora möjligheter i Norge när olje- och gasindustrin och plattformarna går över till eldrift vilket gynnar Zander och Ingeströms miljövänliga elpannor.

Den genomsnittliga Nopat-marginalen (EBIT efter schablonskatt) 2008-2018 för Z&I var 9 procent. Multiplicerat med årets omsättning om ca 150 mil blir det 9 % x 150 = 13,4 miljoner kronor. 2018 var ett starkt år där omsättningen ökade från 125 mil till 150 mil och Nopat-marginalen steg från 10 % till 16 %. Köpeskillingen om 140 miljoner ger en multipel på cirka 10 x Nopat 2008-2018 men under 6 x Nopat 2018. Nedan siffror enbart för Z&I

Vad är gamla CBTT värt och hur kan vi värdera helheten?

Under 2019 tjänade resten av Christian Berner uppskattningsvis 20 miljoner i Ebit. Marginalen har som framgår av bilden nedan successivt letat sig uppåt mot dagens nivå även om det varit viss volatilitet. Dagens vinster förefaller rimliga och koncernen som helhet är under marginalmålet 9 procent trots att Z&I levererar rekordresultat. Mellan 2018 och 2013 redovisade gamla CBTT exklusive Z&I en nopat-marginal om i snitt 3,5 procent, vilket kan jämföras med marginalen om 3,8 procent 2018. Därför kan vi anta att ebit för gamla CBTT just nu är en långsiktigt uthållig nivå då det finns förbättringspotential på uppsidan från dagens nivåer samtidigt som det är i linje med genomsnittsmarginalen. Se bild nedan;

Till detta kan vi räkna in Bullerbekämparen AB som förvärvades hösten 2019 med EBIT om 4,7 miljoner för helåret som dock dubblades mot året innan. Säg att BB kan tjäna 4 mil i Ebit eller 3 miljoner i Nopat 2020. Summan blir 16 mil för gamla CBTT med 3,5 procent marginal, 3 mil för BB och 13 mil för Z&I. Totalt har vi 32 miljoner i Nopat sammantaget.

Per q1 har man 75 miljoner i likvida medel och 100 miljoner i räntebärande skulder, alltså nettoskuld om 25 miljoner. Multipeln i dag blir då 10 x Nopat

Som jag var inne på tidigare har bolaget lyft en kreditfacilitet på 200 miljoner där merparten enligt VD ska gå till förvärv som historiskt gjorts kring 4-5 x ebit.

Låt oss räkna på att man kan göra förvärv runt 4,5 x Ebit för att se vad de skulle kunna tjäna i ett sådant scenario. Om de gör förvärv för 100 miljoner skulle det innebära ett ökat ebit om 22 miljoner eller 17 miljoner i Nopat. Då får vi följande beräkning;

Nopat CBTT; 32 miljoner

Tillkommande Nopat från förvärv; 17 miljoner

Totalt 49 miljoner

Detta ska jämföras mot

Dagens marknadsvärde; 300 miljoner

+ dagens nettoskuld 25 miljoner

+Tillkommande nettoskuld 100 miljoner

Summa 425 miljoner

Multipel; 8,5 x nopat justerat för skulder eller 6,5 x vinsten om vi antar en genomsnittlig ränta på 3 procent på räntebärande nettoskulden. Lyckas man vinna ett stort projekt adderar det till uppsidan, men även i avsaknad av det förefaller värderingen låg på basis av verksamheten som den ser ut nu. 2020 kommer att vara ett tuffare år än 2019, men genom att applicera genomsnittliga marginaler byggs en säkerhetsmarginal in i den vinstnivå som vi använder för att analysera bolaget.

Framtidsutsikter och slutdiskussion

Bolaget har inte återhämtat sig till skillnad från börsen i stort och ligger kvar på nivåer där börsen bottnade. En stor förklaring är deras rapport för första kvartalet som inte rosade marknaden med ebita om 4,6 mot 14,6 miljoner förra året. Dock ökade orderingången med nästan 12 procent och ledningen beskriver att en stor del av resultattappet är att man inte haft någon vinstavräkning på något större projekt inom pannorna som jag skrev om ovan. Det kommer att finnas en volatilitet i intjäningen mellan kvartal som man måste acceptera som investerare.

VD Bo Söderqvist har gjort en fin resa med bolaget sedan han klev på 2010 och man har långsiktiga ägare i form av Berner-familjen där styrelsens ordförande Joachim Berner (som för övrigt varit chefredaktör för både Expressen och DN) med 52 procent av rösterna. Andra medlemmar i familjen Berner har sammantaget över 15 procent till och därmed är det ett familjebolag i ordets rätta bemärkelse. Bolaget är en teknikhandelsagentur med en rad olika produkter, såsom pumpar, pannor, produkter för vattenrening, produkter för att dämpa buller. De beskriver att deras verksamhet i samband med corona blir lidande som teknikhandelskoncern då man är beroende av att kunna göra kundbesök, ställa ut på mässor och dylikt för att träffa kunder. Det är svårare att göra nu, men långsiktigt är det produkter som behövs. Inte de sexigaste produkterna, men nödvändiga produkter. Samtidigt är skuldsättningen låg och finansiella muskler finns för att klara den nuvarande svackan. Man har långa relationer med såväl kunder som leverantörer.

Vill man köpa ett bolag som växer 20 procent per år med marginaler stabila som statsobligationer kan man köpa Nibe till 50 x vinsten eller vad det nu är eller bolag som Indutrade till närmare 30 x vinsten. Det här är en mindre, osexigare, mer volatil knatte i jämförelse med dessa två kvalitetsbolag. Men frågan är hur stor rabatten ska vara och även om det inte är samma kvalitet i CBTT tycker jag att det är en välskött verksamhet med starka marknadspositioner inom de nischer där de verkar och en långsiktigt fin uppåtgående trend fundamentalt. ROE senaste fem åren har varit i snitt 21 procent - det är en värdeskapande business som kan bära sin kapitalkostnad med råge. Volatilitet inom rimliga gränser är inget en långsiktig sparare bör vara rädd för, utan tvärtom kan den som är beredd att ta slagig utveckling mellan kvartalen få en värdering som blir för god att motstå.

Uppenbarligen har marknaden älskat bolaget förr och så sent som i februari var aktiekursen uppe i 30 kronor. Aktiemarknaden har alltså tidigare haft förmågan att sätta sig runt lägerelden och uppskatta storyn i bolaget. Nu har aktien i stället närapå halverats och handlas kring 16 kronor. De senaste 5 åren har bolaget handlats till 3,5 x bokvärdet i snitt, nu är värderingen 2 x bokvärdet. P/E-talet senaste 5 åren har varit i snitt cirka 16, men nu är rullande P/E-talet kring 10 även efter den svaga Q1:an. På basis av helårsresultaten 2018 och 2019 som bägge var 2 kronor per aktie, är det en multipel om 8 x vinsten.

Nu är bolaget impopulärt, det saknar all glamour och hype och ingen småsparare haussar vilka spännande projekt bolaget kan vinna i placera.nus forum. Det är just det jag gillar. Allt har sin skönhet, men det är inte alla som ser den. Och kanske men bara kanske visar det sig att jag såg något som i allt för hög utsträckning betraktades som en ful ankunge av marknaden men som visade sig vara ett mellanting mellan ful ankunge och svan. Och kanske är det först om några år som vi kommer att kunna avgöra om en läsare av den här analysen får ta sig för pannan eller om pumpstjälken växte hela vägen till himlen.

Uppenbarligen har marknaden älskat bolaget förr och så sent som i februari var aktiekursen uppe i 30 kronor. Aktiemarknaden har alltså tidigare haft förmågan att sätta sig runt lägerelden och uppskatta storyn i bolaget. Nu har aktien i stället närapå halverats och handlas kring 16 kronor. De senaste 5 åren har bolaget handlats till 3,5 x bokvärdet i snitt, nu är värderingen 2 x bokvärdet. P/E-talet senaste 5 åren har varit i snitt cirka 16, men nu är rullande P/E-talet kring 10 även efter den svaga Q1:an. På basis av helårsresultaten 2018 och 2019 som bägge var 2 kronor per aktie, är det en multipel om 8 x vinsten.

Nu är bolaget impopulärt, det saknar all glamour och hype och ingen småsparare haussar vilka spännande projekt bolaget kan vinna i placera.nus forum. Det är just det jag gillar. Allt har sin skönhet, men det är inte alla som ser den. Och kanske men bara kanske visar det sig att jag såg något som i allt för hög utsträckning betraktades som en ful ankunge av marknaden men som visade sig vara ett mellanting mellan ful ankunge och svan. Och kanske är det först om några år som vi kommer att kunna avgöra om en läsare av den här analysen får ta sig för pannan eller om pumpstjälken växte hela vägen till himlen.